2022 a été l'une des années les plus difficiles de ces dernières décennies pour l'Europe. L'invasion de l'Ukraine par la Russie a entraîné ce qui a probablement été la plus grande guerre en Europe depuis la fin de la Seconde Guerre mondiale, ainsi qu'un nombre toujours croissant de réfugiés. Les effets de la guerre sur le continent se sont traduits par une explosion des coûts de l'énergie - entraînant à son tour une forte hausse de l'inflation - et par la crainte d'une rupture des approvisionnements en gaz avant l'hiver. Les banques centrales ont réagi au choc inflationniste en augmentant considérablement les taux d'intérêt, ce qui a mis les marchés financiers du monde entier sous pression.

Le marché actions européen a touché le fond en septembre, date à laquelle de nombreux investisseurs avaient déjà fait une croix sur les entreprises européennes. Toutefois, à la surprise générale, la politique européenne - et celle de l'Allemagne en particulier - s'est avérée très pragmatique. Le gouvernement fédéral a mis en place de nombreux programmes de soutien et a réussi à garantir l'approvisionnement en énergie et en gaz. Grâce à ces mesures, le scénario catastrophe a pu être évité.

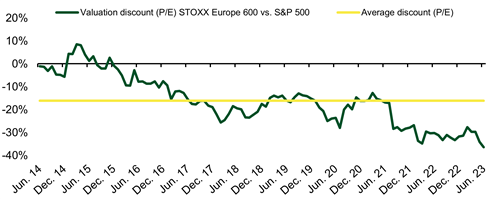

Pour le plus grand bonheur des investisseurs qui n'ont pas cédé à la panique ou qui ont même acheté des actions, les marchés ont effectué un retour phénoménal. Le STOXX Europe 600 TR a gagné plus de 23 % entre le creux de fin septembre et la fin juin, dépassant ainsi largement son homologue américain, le S&P 500, qui a gagné moins de 11 % au cours de la même période. Ce résultat est remarquable dans la mesure où les États-Unis, première place boursière, sont considérés comme très dynamiques, non seulement dans un passé récent, mais aussi en termes historiques. Malgré un sentiment de crise permanente, l'Europe a rattrapé et même battu les États-Unis dans certains secteurs. Pourtant, la décote des actions européennes par rapport aux actions américaines a augmenté. Le marché européen des actions offre donc un potentiel de rattrapage substantiel par rapport aux États-Unis.

Ces dernières années, le ratio cours/bénéfice du STOXX Europe 600 a augmenté comparé à celui du S&P 500.

Source : Bloomberg, au 30 juin 2023

2022 a également été une année décevante pour le portefeuille du fonds MainFirst Top European Ideas Fund. Nombre de nos actions ont été prises dans les ventes paniques. Toutefois, nombre d'entre elles ont été sanctionnées à tort.

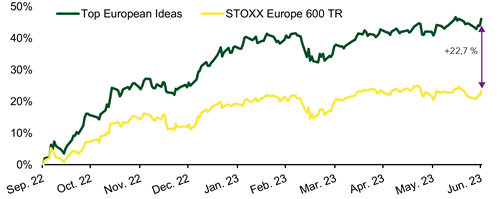

À l'heure actuelle, il nous semble important, dès le stade de sélection d'une entreprise, d'accorder une grande importance à la qualité de cette dernière et de ses dirigeants. Les bons chefs d'entreprise, en particulier en temps de crise, sont mieux à même d'adapter leur entreprise aux circonstances et de saisir les opportunités qui se présentent. Plutôt que de nous laisser gagner par la panique, nous restons confiants dans la solidité de nos entreprises. Plus précisément, MainFirst Top European Ideas Fund a gagné 46 % depuis fin septembre 2022, ce qui correspond à une surperformance de près de 23 % par rapport à son indice de référence.

MainFirst Top European Ideas Fund vs STOXX Europe 600 TR depuis son plus bas niveau le 29 septembre 2022 jusqu'au 30 juin 2023

Source : Bloomberg, au 30 juin 2023

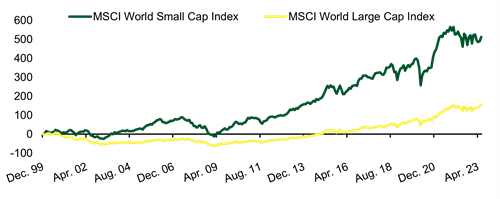

En période de turbulences sur les marchés actions en particulier, les investisseurs ont souvent tendance à se réfugier vers la sécurité supposée des grandes capitalisations. Les actions de second rang ont ainsi sous-performé les blue chips. Cette tendance se poursuit également cette année. Les investisseurs qui ne s'y intéressent pas pourraient donc passer à côté d'une véritable opportunité. Historiquement, les petites capitalisations ont toujours surperformé les blue chips sur de longues périodes, et cette surperformance a généralement été particulièrement prononcée dans les marchés en hausse.

Étant donné que la plupart des petites capitalisations sont des entreprises plus jeunes, elles ont souvent un potentiel de croissance élevé. En outre, elles sont souvent concentrées sur des segments prometteurs ou des niches très rentables. Elles sont également plus flexibles et plus innovantes, leur vitesse d'innovation est plus rapide et, surtout, elles sont plus entreprenantes que les entreprises établies, qui se montrent souvent bureaucratiques et contraignantes.

Globalement, les petites et moyennes capitalisations affichent également une nette surperformance.

Source : Bloomberg, au 30 juin 2023, devise : EUR

Étant donné que les analystes et les investisseurs institutionnels n'accordent généralement pas autant d'attention aux valeurs de second rang qu'aux grandes capitalisations, il existe de nombreuses perles non découvertes que les investisseurs observateurs peuvent découvrir.

D'autre part, les grandes capitalisations peuvent considérer les petites capitalisations comme des candidats potentiels au rachat. Celles-ci sont alors avalées par les grandes entreprises avec une prime de rachat élevée.

Pour les investisseurs qui sont prêts à penser à long terme et à tirer parti du potentiel de croissance des petites entreprises, l'environnement actuel offre donc des opportunités intéressantes.

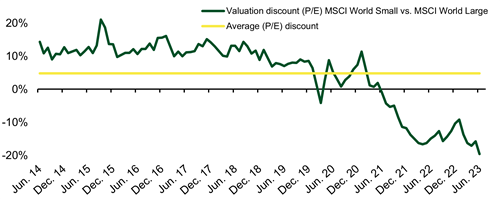

De plus, nous avons observé que les actions de second rang dans le monde entier se négocient avec des décotes de plus en plus importantes par rapport aux actions classiques. Cela s'explique principalement en raison des inquiétudes suscitées par l'évolution économique et politique dans le monde. Comme nous l'avons mentionné, nous ne partageons pas ces inquiétudes et nous voyons là aussi un énorme potentiel de rattrapage.

Des valeurs de second rang à prix avantageux : comparaison entre la décote (PER) et MSCI World Small vs MSCI World Large

Source : Bloomberg, au 30 juin 2023

Malgré la très bonne performance de notre fonds à ce jour, nous voyons encore beaucoup de potentiel pour les marchés actions européens, car le ralentissement économique est déjà largement intégré dans le cours des actions. N'oublions jamais que le marché boursier anticipe les évolutions futures.

De plus, non seulement la plupart des matières premières sont revenues à leur niveau d'avant-guerre, mais le prix de l'électricité et du gaz revient également à la normale. Par conséquent, l'inflation diminue progressivement. Comme le ralentissement de l'économie devrait également freiner quelque peu la demande, la pression sur les prix diminuera encore. Dans un tel environnement économique, la BCE pourrait bien procéder à sa première baisse de taux dans moins de 12 mois.

Nous nous attendons à ce que le cycle haussier se poursuive car, d'après notre expérience, les cycles boursiers haussiers n'atteignent typiquement leur apogée que lorsqu'il y a une forte activité de fusions et acquisitions et/ou une ambiance de marché euphorique marquée. Il n'y a aucun signe en ce sens pour le moment.

La combinaison de valorisations très avantageuses en Europe par rapport au reste du monde, de la décote significative des petites capitalisations et de la fin en vue des taux d'intérêt élevés sont propices à l'envolée des actions vers de nouveaux sommets historiques. Les investisseurs qui, comme nous, restent patients et détiennent des entreprises très performantes, dotées d'un fort potentiel de croissance et d'une valorisation attrayante, seront récompensés par des rendements intéressants.